意难平 | 如何错过百倍的 Defi

去中心化

这几天有在看到一篇文章(玩 DeFi 流动性挖矿巨亏83万,比特币期权1小时让我恢复元气),里面讲的是一个炒币者,15 年进入币圈,17 年遇上 ico 和大牛市,赚到第一桶金,然后在 2020 年八九月份的时候,关注到了 Defi,看到了后来很出名的 SushiSwap 项目,于是就将自己手中的 87 万投入了 Sushi 的流动性挖矿,后来的故事大概也都知道了,创始人,套现出局,然后引发 sushi 社群不满,市场出现暴跌,虽然后来道歉了,归还了一些 ETH,但是当时还是对他来说跌了许多,当时的 87 万变成了 4 万,整个人都不一样了。

当然重点可能不是在于他亏了那么多钱,而是币圈当时开始流行一些新的内容,比如说流动性挖矿,AMM(自动化市商),Defi 借贷,闪电贷,机枪池,甚至于当时,传奇的 v 神认为,Defi 热潮可能会推动下一次牛市的到来(具体可以参阅当时的专访)。

其实论核心或者是要点来说,加密货币行业不可绕过的就是去中心化,这既是原则,也是初衷,相对来说,行业目前更加趋近于去中心化,还没有绝对性的垄断。逐渐地也可以看到,去中心化,在渐渐影响着世界,在影响着一些规则的运行,在这个世界里,没有中心化的黑盒,人们可以使用稳定币来进行各方面的交易借贷,并且通过这种去中心化的区块链,让其应用场景更加稳定,有用。

Defi,维基百科是这样讲的:

Decentralized finance (commonly referred to as DeFi) is a blockchain-based form of finance that does not rely on central financial intermediaries such as brokerages, exchanges, or banks to offer traditional financial instruments, and instead utilizes smart contracts on blockchains, the most common being Ethereum.

我们可以理解,Defi 出生于 Dapps,实现了很多金融相关的功能或者业务,是一种智能合约的形式的实现,它相对于传统的中心化交易所或者借贷提供商,不需要相关的 KYC,代码更多的是开源的,链上信息是公开的,任何人都可以访问且透明。

展望未来,必先回顾历史。实际上,Defi 已经有一定的发展时间了,早在 2018 年的时候,就出现了 MakerDAO,Aave 等协议,当时大多集中在抵押借贷方面,Aave 这个项目也是吭哧吭哧的发展了很久,才形成了规模。然后 19 年基本上算是熊市,项目也是不温不火,远不如 18 年出现的 Fomo3D 的昙花一现的样子。

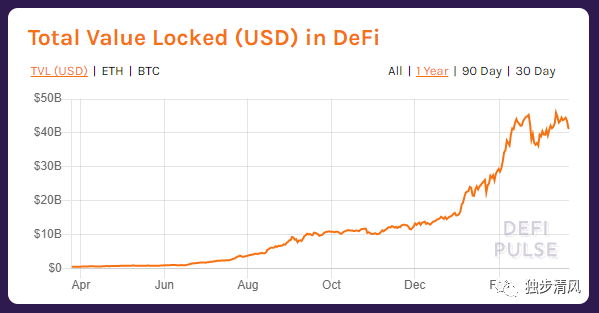

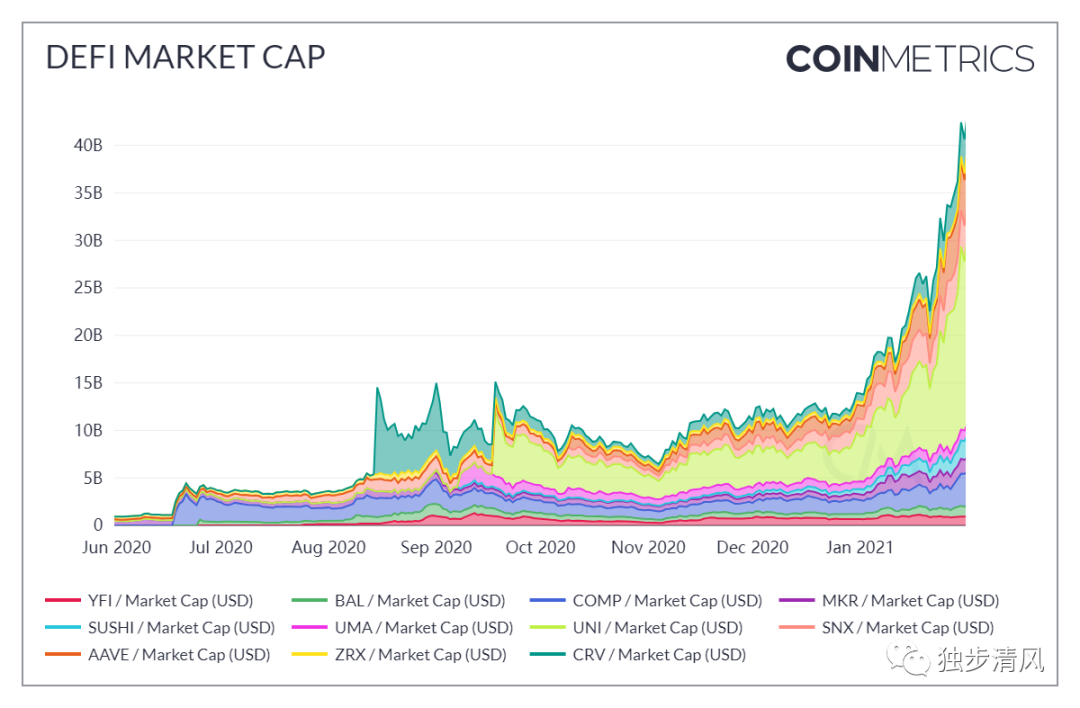

可能都比较了解,2020 年可以认为成真正 defi 开始爆发的元年,这一年涌现了不少项目,比如Uniswap,Sushiswap,Compound 等,持仓量有着爆发式的增长,从十几亿美元,达到年底的数百亿美元。

可其真的去中心化吗?也未必,按目前来说,有很多一些新型的项目,比如 BDP,也有更多更小的项目,都会想往这里分一杯羹,但论水平和规模上都有差异,里面的套利手段也并不是没有风险,既要相信项目方,也要相信智能合约代码没有漏洞,还要避免一些闪电贷的攻击,在架构上,依托于以太坊等公链,交易速度和性能都有限制,在政治上,目前大多数依赖相关组织,相关项目方,在这方面很难实现完全的去中心化。

但为什么还是要发展 Defi,现在 Defi 算是起步的阶段,Defi 有一些是稳定币,而世界上有一些国家,货币体制的不完善,导致了恶性的通货膨胀,导致社会一定的混乱,这时在 Defi 上,有一些比较新颖的算力稳定币的实现,甚至可以幻想一些国家用稳定币来进行交易。

机遇

最近有看到一句话,深感认同:

安全是 DeFi 的必备基础,社区和治理是发展的方向,那么可持续性一定是 DeFi 项目的长期目标。

从去年到现在,Defi 也更多进入了黑客的视野,在印象中,去年发生了大概几十次攻击事件,很多就与 Defi 有关,安全是区块链领域很重要很重要的一环,历史上发生了太多因为不重视安全,导致极大规模的损失的事情,甚至一些 erc20 币种直接退市。

论发展来看,感觉 Defi 是抓住了机遇,甚至于引领了市场,在以前,上个牛市的时候,也有很多去中心化交易所(Dex)的项目,实际上,它们不管是链上挂单,链下撮合,然后将撮合结果放到链上,都有着很多的缺点,比方说,交易慢,缺乏对手方等的致命缺陷。而以 Uniswap,Sushiswap 等项目,就提供了一些不一样的思路,结合流动性挖矿,提供流动性提供者,简称 LP,我们可以称之为老婆,当然和现实可能不太一样,在流动性挖矿里,是 LP 老婆,将他 / 她的抵押代币资产提供到 Defi 的智能合约里面(称之为流动性池),因此,他们会获得代币形式的奖励,而这个收益在当时是很可观,甚至可以年化达到 2000 %,当然项目难免会有风险,投资需要很了解项目。有些项目的高利率是不可持续的,甚至项目方有套现跑路的风险。

实际上,拉长时间来看,是错过这一波机遇的,尽管当时还有很多大佬喊单,日亦繁荣,对应的币种,从上线初期,到现在大多数都有百倍的涨幅。而且这次很多也算是从国外传入国内,由老外带动的项目。

因此如何更好地错过类似的机遇呢,那就是更多发现一些好项目,深入了解项目方,然后就不投,看着它翻倍,或者是成长。

还有是对变化不要那么太敏感,有可能过一段时间,看的项目出现了安全风险,然后被攻击,损失很多,错过了这样的机遇。

在 Defi 方面,提供了太多的机遇,包括抵押借贷,流动性挖矿,机枪池,各种稳定币,撮合系统,去中心化交易所,预言机,合成资产,与 NFT 的结合,锁仓收益,0x协议,代币交换,贷款等等。

认知

前段时间,有一句流行的话:

凭运气赚的钱,都会被实力亏掉。

其实感觉很多投资领域,大多数都是这样的,在自我意识方面,很重要的一部分便是认知,不管是韭菜也好,构建认知也罢,都会有共同的地方。

总结币圈的很多项目来说,一切还是市场和用户的选择,并不是单纯技术决定的。对 Defi 来说,更多的是一种双边市场,其中借贷是双方,AMM 里的市商和用户是双方,清算套利者是双方,在项目里,更多是如何平衡各方面的关系,同时维持系统的稳定。

前几天还有看到一个有意思的项目,应该是特别小众,SuperNova,一种算力稳定币,当然这种项目感觉刚开始会赚到一些,之后就主要是抵押借贷方面了,当时正好是,都在讲财富密码,感觉正好押韵,所以改了个状态,“财富密码,SuperNova”,按照白皮书上的来说,思路比较新颖,SuperNova 包含了两种稳定币的设计模式,之后可以阅读源码去更多的了解一下。项目早期的年化都在几百上千(官方人员说的)

如何更好的错过类似的项目,避免赚钱?

我觉得可能有以下几点:

- 不要关注圈内的资讯,比方说现在多的 Defi、NFT、Layer2、交易所公链,让自己封闭一些,不要了解新鲜事物,如果是新的东西,尽量绕着跑。别人讨论的时候,转移话题。

- 训练固有思维,认为隐私应用,就应该像门罗那样,不可能出现类似 Tornado Cash 这样构建在智能合约上的隐私应用,尽量少学习,让思维局限一些。

- 尽量少动手,能不编译智能合约的就不要编译,能嫌麻烦就嫌麻烦,Sushi、Uniswap 的代码能不看就不看。

NFT 也比较火,之后可能会写如何错过 NFT,以及 NFT 的前世今生。

大概不仅错过 Defi,还会错过 NFT,也会错过 SuperNova。

意难平。

最后是最近循环的一首歌,愿你决定,愿你决定如何错过。

参考资料:

https://defipulse.com/

https://charts.coinmetrics.io/

https://en.wikipedia.org/wiki/Decentralized_finance

专访V神 :DeFi热潮可能会推动下一次牛市到来

https://finance.sina.com.cn/blockchain/coin/2020-07-09/doc-iircuyvk2879363.shtml

关于流动性挖矿

https://www.jianshu.com/p/ba0d294dd6f1

对话王玮:从第一性原理的角度重新理解DeFi

https://www.weiyangx.com/378068.html

意难平 | 如何错过百倍的 Defi

https://dbqf.xyz/202103-yinanping-ruhecuoguobaibeidedefi.html